加密市场新趋势:代币回购机制的复兴与合规化

作者:Ekko an、Ryan Yoon、Elsa,

来源:Tiger Research

要点总结

Hyperliquid 99%的回购以及Uniswap重启回购讨论,使回购重新成为市场关注焦点。

美国证券交易委员会(SEC)“加密项目”和《清晰法案》的推出为回购机制提供了新的合规框架。

并非所有回购结构均符合监管要求,去**化的核心原则仍是设计回购机制的关键。

1. 回购机制的回归:从消失到复兴

在2022年因监管压力而淡出市场的**回购机制,于2025年卷土重来。这一转变背后是监管环境的变化以及市场对去**化经济模型的新理解。

2022年,SEC将回购视为证券监管范围内的活动,认为其本质类似于股息分配,从而将其归类为证券行为。这一立场迫使许多协议暂停或取消回购计划。然而,到了2025年,随着监管框架的调整,Uniswap等主要项目重新开启了回购讨论,Hyperliquid等协议甚至已经实施了大规模回购计划。

本报告深入探讨了回购机制为何一度被叫停、法规如何演变,以及当前各协议在设计回购模型时的不同策略。

2. 回购消失的原因:SEC的证券化解释

回购机制的消失直接与SEC对证券的定义有关。2021年至2024年间,加密领域的监管不确定性达到了高峰。

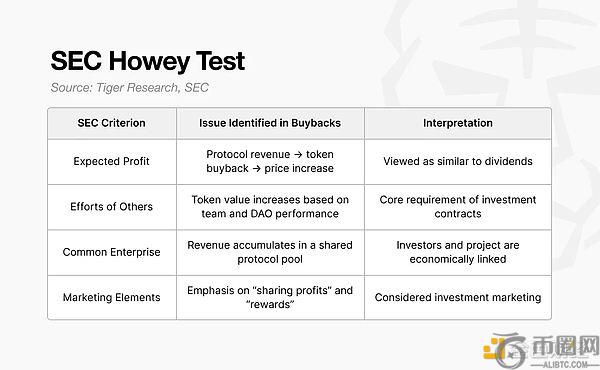

SEC通过豪威测试(Howey Test)判断某项资产是否构成证券。根据该测试,如果协议使用收入回购**并向持有者分配价值,则可能被视为向投资者提供经济利益,进而被归类为证券。

在这一逻辑下,大多数协议选择放弃回购计划以规避监管风险。例如,Uniswap的费用开关自2021年后一直处于未激活状态。

3. SEC观点的转变:从结果导向到结构评估

尽管SEC并未明确“批准”回购,但其对证券构成的解释发生了显著变化。

Gensler时期:强调结果和行为,例如收入分享是否影响价格。

Atkins时期:转向结构和控制,评估系统是否真正去**化。

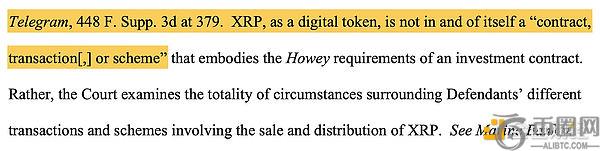

瑞波(XRP)诉讼案成为关键先例。法院裁定,机构投资者购买的XRP可能属于证券,而零售交易则不属于。这表明,**是否被视为证券取决于其销售方式和运营结构。

SEC随后提出“生命周期”和“功能性去**化”两个视角:

生命周期:**可能在其早期阶段被视为证券,但随着网络去**化程度提高,其证券属性减弱。

功能性去**化:**在于实际掌控权,而非节点数量。

4. 《清晰法案》的影响

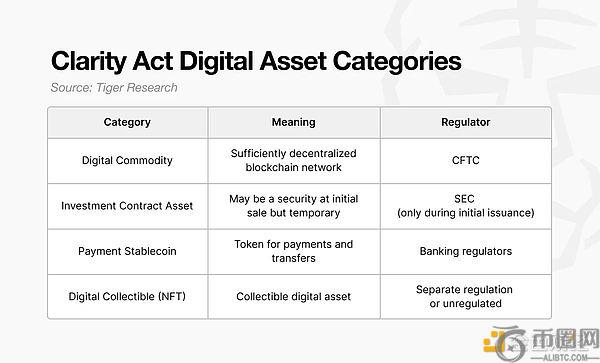

2025年,《清晰法案》进一步推动了回购机制的复兴。该法案重新定义了**的法律分类,区分了“投资合同资产”和“数字商品”。

根据《清晰法案》,**在二级市场中被视为“数字商品”,而非证券。这一转变使得回购不再被简单地视为利润分配,而是作为供应管理工具。

5. 新型回购模式:回购并销毁

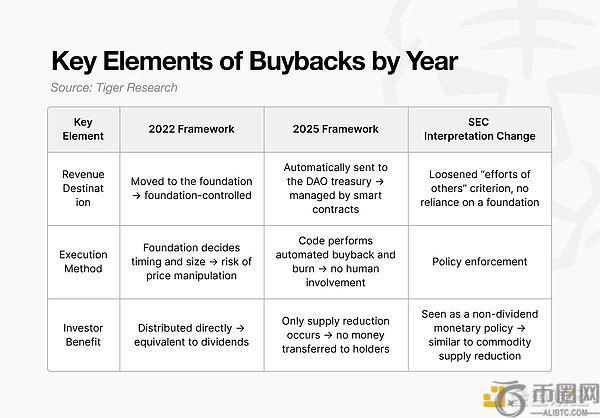

2025年,回购与销毁机制结合重现。这种模式通过自动化流程减少人为干预,从而**监管风险。

Uniswap的“统一提案”便是典型案例。该模式下,部分交易费用用于自动回购并销毁UNI**,从而减少供应并间接支撑价值。

这一机制的核心在于其被重新定义为供应调整政策,而非利润分配行为。

6. 实施回购的代表性协议

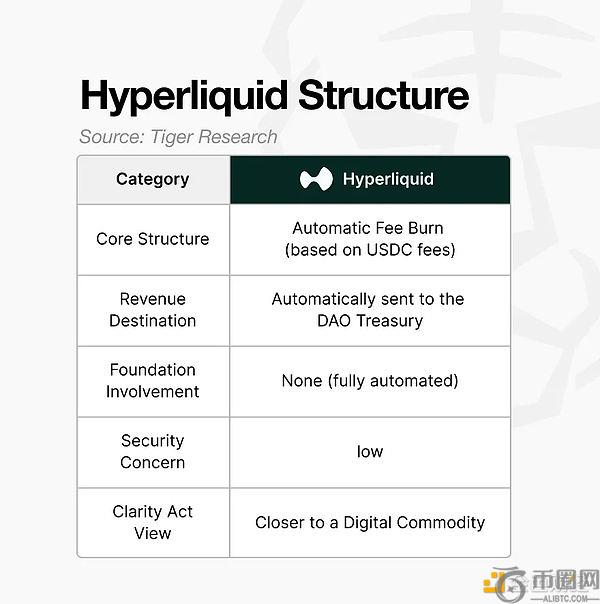

2025年,Hyperliquid成为实施回购并销毁机制的典型代表。其结构具有以下特点:

自动化机制:回购和销毁基于协议规则运行,而非基金会酌情决定。

非基金会收入流:收入不流入基金会控制的钱包。

无直接费用分享:收入仅用于供应调整或网络运营成本。

然而,这并不意味着所有回购都是安全的。SEC仍对酌情处理或由基金会控制的回购保持警惕。只有真正去**化的机制才能有效规避监管风险。

本文地址:https://licai.bestwheel.com.cn/qk/458086.html

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。